1−1−3 有価証券の3つの類型

- 伝統的な資金調達に伴って発行される有価証券(企業金融型)

- 資産の流動化・証券化に伴って発行される有価証券(資産流動型)

- 資産運用型のスキームにより発行される有価証券(資産運用型)

- まとめ

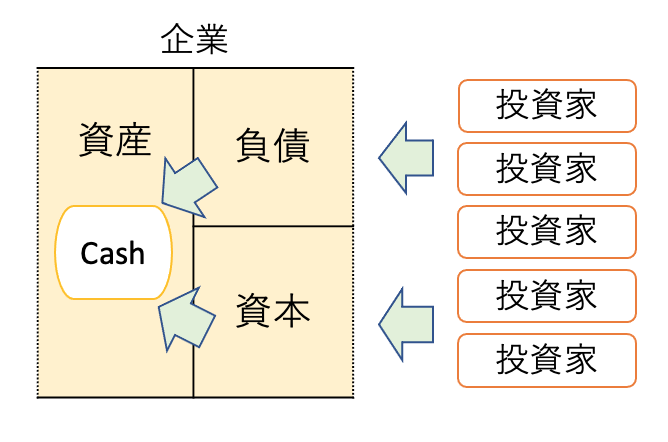

1.伝統的な資金調達に伴って発行される有価証券(企業金融型)

企業活動には、資金(Cash)が必要です。

資金(Cash)を調達する伝統的な手段としては、銀行からの借入や社債発行によるデット・ファイナンスと、株式の発行によるエクイティ・ファイナンスがあります。この2つを総称してコーポレート・ファイナンスと呼んでいます。

図で示すと、以下の負債側がデット・ファイナンス、資本側がエクイティ・ファイナンスになります。これらは、貸借対照表の貸方側から借方側へ流れていき、Cashとして計上されることになります。

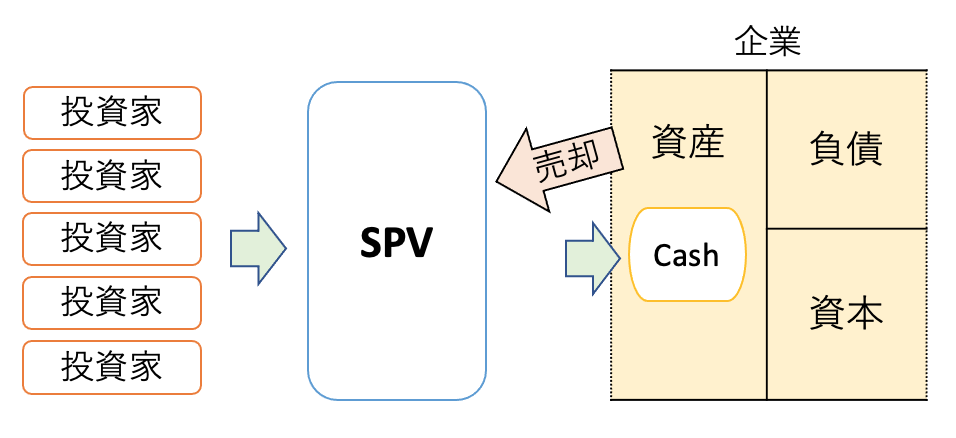

2.資産の流動化・証券化に伴って発行される有価証券(資産流動型)

企業が資金(Cash)を調達する流れは、もう一つあります。貸借対照表の借方には、さまざまな「資産」が計上されています。これらの資産を活用してCashを調達するのが資産の流動化・証券化であり、アセットバックト・ファイナンスと呼ばれています。下図がその流れを示しています。この仕組によって投資家に対して発行される有価証券を総称してABS(Asset Backed Securities:資産担保証券)と呼んでいます。

コーポレート・ファイナンスでは、資金調達を行う企業の全体的な信用力や収益力が鍵となります。一方、アセットバックト・ファイナンスでは、企業が保有する特定の資産の収益力が鍵となります。

たとえば、銀行から借入を行う場合、銀行は、その企業の全体的な信用力を評価して融資を行うかどうかを判断します。一方、企業が保有する売掛債権を証券化する場合には、投資家は、その企業の全体的な信用力ではなく、証券化の対象となる特定の売掛債権の収益力、つまり、売掛債権の支払者の信用力を評価することになります。

流動化・証券化の仕組みは様々なタイプがあります。以下の点に注目して考えてみます。

- 対象となる資産の種類

- 資産の受け皿の形態

- 投資商品のデザイン

1.対象となる資産の種類としては、売掛債権、貸付債権、リース債権、クレジット債権、割賦債権、手形債権、消費者ローン債権、住宅ローン債権、商業用不動産、債券などがあります。

| 流動化対象の資産の種類 | 具体例 | 投資対象としての評価基準 |

|---|---|---|

| 企業向け資産 | 売掛債権、貸付債権、手形債権、リース債権 | 支払債務を負う企業の信用力 |

| 消費者向け資産 | クレジット債権、割賦債権、消費者ローン債権 | 支払債務を負う消費者個人の信用力 |

| 不動産関係 | 住宅ローン債権、商業用不動産 | 支払債務を負う個人やテナントなどの信用力 |

2.資産の受け皿は、流動化・証券化の目的のために設立される組織体で、広くSPV(Special Purpose Vehicle:特別目的事業体)またはSPE(Special Purpose Entity)と言い、ビークル(vehicle)と呼ばれることもあります。SPVの形態としては、会社型、信託型、組合型があり、さらに、どの法律に基づくかによってパターンが分かれます。一般的な用語として使われているSPC(Special Purpose Company:特別目的会社)は、正確にはSPVのうち会社型のものを指しています。なお、SPCのうち資産流動化法に基づいて設立された会社は、TMK(Tokutei Mokuteki Kaisya:特定目的会社)と呼ばれます(「特別」と「特定」で使い分けられていて紛らわしいので注意しましょう)。

| SPV/SPEの類型 | 一般法 | 資産流動化法 |

|---|---|---|

| 会社型:特別目的会社<SPC> | 合同会社(会社法)<GK> | 特定目的会社<TMK> |

| 信託型:特別目的信託<SPT> | 信託(信託法) | 特定目的信託<TMS> |

| 組合型 | 任意組合(民法) 匿名組合(商法)<TK> | ー |

3.投資商品のデザインは、特定の資産から発生する収益・キャッシュフローをSPVの投資家に如何に組み替えるかを意味します。この役割を負う専門家をアレンジャーと呼びます。たとえば典型的な方法では、優先証券(ローリスク・ローリターン)、メザニン証券(中間)、劣後証券(ハイリスク・ハイリターン)のように組み替えて提供することが行われています。投資家は自分のリスク選好に応じて商品を選択することが可能となります。

上記のTMKの仕組みによって流動化・証券化した場合、TMKが発行する社債を特定社債、TMKに対する出資を特定出資、特定出資に優先する出資を優先出資と呼びます。

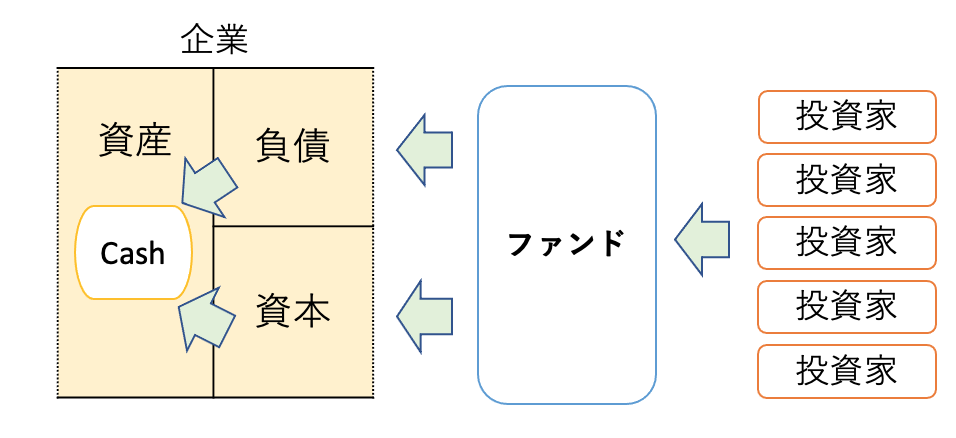

3.資産運用型のスキームにより発行される有価証券(資産運用型)

上記の資産流動化・証券化は、特定の資産から生じる収益を商品化して多数の投資家に販売するスキームですが、下図のように多数の投資家から集めた資金をプールして各種の資産で運用するスキームも存在しています。前者を「資産流動型」とすると、後者は「資産運用型」と表現できます。

資産運用型についても同様に検討してみます。

- 運用対象の資産の種類

- 資金の受け皿の形態

- 投資商品のデザイン

1.運用対象の資産の種類は、株式、債券、デリバティブなどの金融商品、穀物、貴金属、エネルギーなどのコモディティ、オフィスビル、マンション、倉庫などの不動産、音楽、映画、ゲームソフトなどのコンテンツ、発電設備、空港、上下水道などのインフラ施設、とさまざまなものがあります。

2.資金の受け皿となるビークルを一般に「ファンド」と呼んでいます。ファンドの形態としては、会社型、信託型、組合型などがあり、さらに、どの法律に基づくかによってパターンが分かれます。

| ファンドの類型 | 形態 |

|---|---|

| 会社型 | 投資法人(投信法) |

| 信託型 | 投資信託(投信法) |

| 組合型 | 任意組合(民法)NK 匿名組合(商法)TK 投資事業有限責任組合(投資事業有限責任組合法)LPS 有限責任事業組合(有限責任事業組合法)LLP |

| その他 | 社団法人(一般社団法人法) その他 |

3.投資商品のデザインは、ファンドの投資先を如何に選定して組み合わせるかを意味します。資産流動化と異なるのは、投資先の入れ替えが可能である点です。この役割を負う専門家をファンドマネージャーと呼びます。

資産運用型のスキームでは、このように、様々な投資先に投資することを前提に投資家から資金を集め、有価証券を発行します。たとえば、投信法に基づいた投資信託の受益証券や投資法人の投資証券などがこれに該当します。

4.まとめ

上記有価証券の種類をそれぞれのスキーム別にまとめると以下のようになります。なお、本サイトでは資産流動型のビークルをSPVまたはSPE、資産運用型のビークルをファンドと呼び、区別することにしています(※1)。

| 種類 | 伝統的な方法 | 資産流動型 | 資産運用型 |

|---|---|---|---|

| ビークル | 会社 | SPV/SPE | ファンド |

| 発行される有価証券 | 株式、社債 | 特定出資証券、特定社債など | 受益証券、投資証券、持分証券など |

| スキーム | 事業活動から得られた収益を配分 | 特定資産から得られた収益を配分 資産入れ替え不可 | 各種の資産で運用し収益を配分 資産入れ替え可能 |

(※1)資産流動型と資産運用型のビークルをとくに区別せずに「ファンドSPV」、もしくは両者をまとめて「ファンド」あるいは「SPV」と呼ぶこともあるようです。たとえばビークルを対象とする監査業務を「ファンド監査」と呼ぶことがありますが、この場合、運用型だけでなく流動型も含めてそのように呼んでいるようです。(公認会計士・監査審査会「ファンド監査の実態について」(平成25年11月13日))

最近のコメント